Q.ネイルサロンをはじめるにはどうしたらいいの?

A:まずは、ネイリストとしての技術・センス・接客能力を身につけます。オーナーネイリストを目指すなら、さらに経営の知識と実務も必要になってきます。技術やセンスの取得は、スクールで学ぶ、又は、サロンで働きながら学ぶ方法があります。

●スクールで学ぶ

昨今のネイルブームで、さまざまな規模のネイルスクールが開校されています。ネイル初心者からプロ養成までスクール独自のカリキュラムがあるので、自分の学びたい内容を確認しながらスクールを選びましょう。

スクールで学ぶメリットは、基礎の技術や知識から、プロとしての上級スキルまで、自分の学びたい範囲にあわせて通うことができます。また、生徒同士や先生とのつながりは、開業後の人脈にもつながったり、仕入先や内装業者を紹介してもらうなどのケースもあります。スクールは、技術や知識、人脈まで幅広く身につけることができます。

●サロンで働きながら学ぶ

仕事をしながら技術やノウハウを実践的に学べます。接客技術や経営知識なども現場で学ぶことができ、独立開業前までのいいトレーニングになります。

Q.ネイリストになるには資格がいるの?

A:美容師のような国家資格は、ネイリストにはありません。ですが、昨今のネイルサロンでは資格取得を必須としているところがほとんどですので、上級資格の取得がおすすめです。ネイリストの検定試験で最も知名度があるものは2つあるので、最低でも1つ、もしくは、両方取得しておくとよいでしょう。また、事前に各地で行われる対策セミナーに参加すると合格率が高まります。

| 主 催 | 試験 | 試験の程度 | 試験スケジュール&場所 |

|---|---|---|---|

| 一般財団法人 日本ネイリスト検定 試験センター主催 |

JNEネイリスト 技能検定試験 |

3級/2級/1級 学科試験 + 実技試験 |

毎年4月・10月の2回 全国の都市で実施。 但し、3級に限り3回実施。 開催月はサイトでご確認ください。 |

| NPO法人 日本ネイリスト協会 |

JNAジェルネイル 技能検定試験 |

・初級 学科試験 + 実技試験 ・上級(JNAジェルネイル 技能検定試験初級取得者のみ) 実技試験 |

・初級:東京・大阪地区にて2月 ・上級:2010年中旬予定 |

| NPO法人 インターナショナル・ネイル・アソシエーション主催 |

ネイルスペシャリスト 技能検定試験 |

・A級:理美容専門学校生、ネイルスクール生を対象とした初級 ・PA級(初級)/AA級(中級)AAA級(上級):プロフェッショナルを対象とした中級・上級 学科試験 + 実技試験 |

・A級:加盟理美容専門学校ごとに実施の他、一般会場にて毎年2回実施 ・PA級/AA級/AAA級 毎年5月・11月の2回 全国の都市で実施 |

| ジェルネイル技能検定試験 | 3級/2級/1級 学科試験 + 実技試験 |

全国の都市で、いつ、どの級の検定試験を行うのかの年間試験スケジュールが決まっています。 |

Q.会社退職時の手続き面で注意しておきたい点はありますか?

A:会社の退職時に、特に注意したい手続きは、源泉徴収です。退職した年に再就職しない場合は、会社からもらった源泉徴収票をもとに翌年に確定申告をすれば所得税が戻ってくることがあります。 また、社会保険や健康保険には、任意継続という制度があります。開業と同時に会社設立を考えている場合は、任意継続にしておくほうがいい場合もあります。個人事業で開業する場合は、社会保険は適用されませんので、国民年金に加入することになります。健康保険は国民健康保険に加入しなおします。

Q.個人事業、法人設立、どっちがいいの?

A:個人事業でやるのか?法人事業でやるのか?は、あなたがサロンの将来をどう展開したいかによって違ってきます。個人でも法人でもメリット、デメリットがあるので、比較検討されるといいでしょう。どちらかお悩みの場合は、当プロジェクトにお気軽にご相談ください。

■会社設立のメリット

【税務でのメリット】

個人事業が発展していくと所得が増すと同時に税金も大きくなります。会社にすると税務上のメリットがあります。

例えば、課税標準が800万円の場合

●個人事業の青色申告控除なら65万円

●給与所得控除なら200万円

差額は135万円になります。

また、資本金が自由なので、1000万円未満で設立したら、株式会社でも最初の2期分の消費税が免税となります。

【信用面でのメリット】

対外的には、社会的な信用があります。新規取引先も会社のほうが信用を得やすく、また、公共企業や大企業においては、会社法人でないと取引の対象とならないケースもあります。ネットや雑誌などでの広告も顧客の信用が得にくいこともあります。

一方、社内的効果としては、仮に事業主が亡くなった場合も会社なら永続的な経営が可能です。また、個人財産と法人資産を分割して公私の区別ができます。スタッフを雇う場合も会社のほうがイメージがよいので、優秀な人材を集めやすくなります。

【その他のメリット】

●家族に報酬を分けたりするなど所得の分散が可能です。

●青色欠損金を7年間控除できます。個人事業は3年間です。青色欠損金とは、今期の赤字を翌期に繰り越せることです。

●減価償却費を計上しないこともできます。黒字を出したくても赤字がでそうな場合は計上しないことでもできます。

●役員の退職金が支給できます。退職金は税率が優遇されます。

■会社設立のデメリット

●設立に費用と手間がかかります。

●会社の維持に、地方税として最低年間7万円がかかります。個人事業の場合はかかりません。

●複式簿記で記帳する必要があります。

■個人事業のメリット

●会社の資本金が不要。とはいえ、開業当初はまとまった資金があるほうがのぞましいでしょう。

●会社設立のために必要な登記・認証の手続きが不要。

●会社形態であることの負担がありません。(赤字でも課税される住民税の均等割、社会保険料など)

■個人事業のデメリット

●会社より対外的な信用力がありません。

●金融機関から融資を受けにくい場合があります。

●個人事業の場合は、無限保証。

●取引の対象とならない場合があります。

●親族への給与支払いに制約があります。

Q.お客様の支払い方法は、現金だけでなくカードで支払えるようにしたほうがいいの?

A:現金のみだとお客様のお給料のタイミングがほぼ同時期に集中するため、お給料後にサロンの予約も集中し予約がとれない状況になる場合があります。例えば、給料日が25日の会社のお客様が多い場合は、月末にお客様が集中してしまいます。カード決済のできる環境を整えることで、このような状況を回避することができます。また、今すぐに支払いをする必要がないためお客様もデザインの追加や新メニューの追加を取り入れやすくなります。ファクタリング料(手数料)がかかるため導入することでコスト増加につながりますが、お客様の支払方法の選択枝を増やすことでお客様へのサービス向上となり、顧客満足度につながります。

Q.サロンの価格設定はどうしたらいいの?

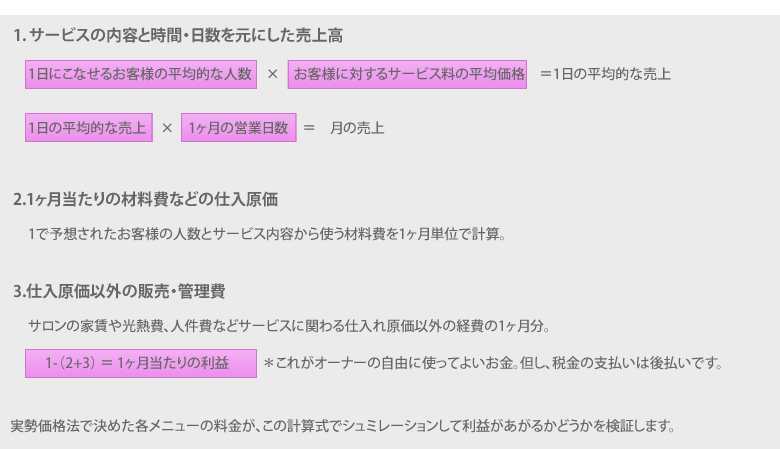

A:価格設定でしっかり抑えたいのは、設定した価格でちゃんと利益がでるかどうかです。特に開業資金に余裕がない場合や融資を考えているなら、プライス設定は重要です。プライス設定の仕方で、わかりやすい方法として、「実勢価格法」があります。業界の相場をみつつ、近隣の競合店も調査しながら決めます。実勢価格法で決めた各メニューの料金が、下記の計算式でシュミレーションして利益(1ヶ月当たりの粗利益)があがるかどうかを検証します。

Q.内外装の手配はどこにすればいいの?

A:物件を探してもらった不動産屋さんに業者を紹介してもらったり、スクールの人脈をつてに探したり、信頼のおけるルートから手配すると安心です。その際、建築士などに依頼すれば内装だけでなく外装も含めてイメージを統一してくれるので、来店されたお客様にどんなサロンなのかのイメージを伝えやすいでしょう。当プロジェクトにはネイルサロンを手がけた建築士が参加しているので、ご要望があれば建築士を紹介いたします。

Q.日々のお金の管理ってどうすればいいの?

A:商売をはじめたら帳簿付けが必要です。お金の出し入れは日々帳簿で管理します。どんな経費をどれだけ使ったのか? 今日の売上はどのくらいあったのか? きちんと帳簿を付けることで、今の経営状態の把握ができ、経営改善に役立てることができます。帳簿を付けておくと申告時にも慌てないですみます。帳簿の付け方にはルールがあるので、税理士に事前に相談しておくといいでしょう。当プロジェクトもパソコンを使った帳簿付けの指導をいたしておりますので、お気軽にご相談ください。

Q.スタッフの求人はどうすればいい?

A:小規模なショップの場合は、開業当初は臨時スタッフを雇い、その後、軌道にのってから常勤スタッフを探すなどの検討をおすすめします。人件費は最も大きな負担となる経費ですので、慎重に検討したほうがいいでしょう。スタッフを雇う場合は、将来どんな仕事をしてもらうのかを考え、短期・長期のバイトにするのか、社員にするのかを考えます。求人は、知人や学校からの紹介が最も無難です。地方のミニコミ紙やWeb求人なども利用できますが広告費が必要となります。ハローワークは費用がかかりませんが、事業者としての届け出ていることや雇用条件がきちんと明示されていることが前提です。

Q.税金のことは誰に相談すればいいの?

A:ぜひ、税理士にご相談ください。当プロジェクトでは、税金に関する専門家である税理士が法令を遵守しつつ、あなたにとって最適な方法をご提案させていただき、親切丁寧に指導させていただきます。ぜひ、お気軽にご相談ください。

Q.いつ申告をするのですか?

A:法人も個人も年1回、税務署に税務申告をします。個人事業なら1月1日から12月31日までの所得を翌年の2月15日から3月15日までの間に申告します。法人の場合は、決算期にあわせて申告します。

Q.消費税の申告はいつですか?

A:消費税は、事業者全員が納めるわけではありません。1000万円以上の売上高がある場合(2年前)に納税義務が発生します。こちらも1月1日から12月31日までを課税期間とし、翌年の3月末日までに所轄税務署に申告します。法人の場合は、決算日以降2ヶ月以内に申告します。ただし、消費税は、前々期(2期前)の売上高が1000万円以上あったかどうかが納税義務があるかどうかの判断基準となるので、開業後一定期間は、そもそも2年前の売上というものがないので、納税の義務はありません。ただし、資本金が1000万円以上であるなど一定の基準に応じて、初めから納税義務がある場合もあります。個人から法人へ、新設法人など事業形態によって特例措置もありますし、期間を短縮したり、簡易課税制度を選択することもできます。消費税については、税金の中でも複雑です。詳しいことは税務署や税理士に相談することをおすすめします。

Q.いつ、どのくらいの売上があれば会社にしたほうがいいの?

A:節税のことを考えて、個人事業を法人化する場合、売上は判断の基準ではありません。サロンの価格設定のところで説明のあるように利益がいくらなのかが判断基準となります。一般的には、利益が800万円を超えると法人にするメリットがあると言われていますが、その人の家族の状況や生活の状況、その他いろいろな内容を加味してみなければ判断できません。また、会社にするかどうかは、税金のことだけでなく、今後のサロンの方向や将来を見据えた上で決めることも大切です。